Las tendencias bajistas producen cansancio psicológico y de ahí que lleven a la capitulación sobre la que escribía en este blog hace unas semanas. Sucede que, como recuerda Warren Buffet, «los mercados son unos maniaco depresivos» y por tanto, añado, nunca puedes fiarte de ellos. No obstante, en situaciones de pesimismo como la actual siempre hay pistas que determinan si avanzamos o no hacia una senda de recuperación. Las siguientes son, de mayor a menor importancia, las que considero más relevantes.

Un cambio de sentimiento

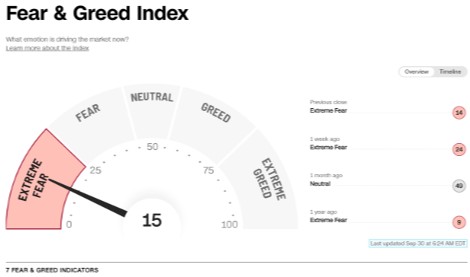

En estos momentos el sentimiento de los inversores se mueve entre el temor y la incertidumbre como muestra el gráfico que incluyo a continuación y que refleja un miedo extremo en el mercado:

Fuente: Fear & Greed Indicatirs y Andbank.

El indicador es coherente con el deterioro progresivo de los principales índices de confianza empresarial de todo el mundo que se sitúan por debajo de 50 – señal de recesión – o están a punto de hacerlo. La crisis energética, salvo improbable resolución cercana favorable, les hará caer aún más. ¿Qué haría usted si tiene una empresa y la Administración le dice que en los próximos meses puede cortarse elsuministro de energía? Sin duda perder la confianza, producir menos y dejar de contratar o reducir la plantilla, entre otras decisiones negativas para el crecimiento de la economía. En cambio, un escenario positivo para el abastecimiento energético y una disminución de sus precios frenaría el citado deterioro e impulsaría los mercados de acciones.

Visibilidad en el tope de las subidas de tipos de interés de los bancos centrales

Ahora que está tan de moda la palabra «topar», erróneamente utilizada por los políticos, la incertidumbre sobre el techo o tope en las alzas de tipos de la Fed y del BCE contribuye a incrementar la inquietud y el temor a una fuerte ralentización del crecimiento del PIB debido al mayor coste de la deuda, un menor consumo y un declive en la inversión empresarial, entre otras circunstancias adversas.

La inflación desbocada no facilita en absoluto un mensaje más apaciguador por parte de los banqueros centrales. Sin embargo, en las comunicaciones de Lagarde (BCE) y Powell (Fed) se repite incesantemente la expresión data dependent (actuar en función de los datos que se vayan conociendo). Es decir, una caída significativa en los precios y la percepción de una tendencia a la baja en los indicadores de inflación harían variar el discurso de los banqueros centrales y transmitirían a los mercados el mensaje de que lo peor, en cuanto al encarecimiento del precio del dinero, ya habría pasado. Tanto bonos como acciones reaccionarían de inmediato al alza.

Beneficios empresariales dejan de caer

El factor del antetítulo será el último en llegar y confirmará el cambio tendencia en los mercados, ya que los beneficios corporativos son un indicador retrasado para analizar la evolución de una economía y, por tanto, para determinar el comportamiento de la renta variable y de la renta fija.

Con todo, y dado que vamos a conocer un retroceso en las cuentas de resultados de las empresas del pasado tercer trimestre el cual se reafirmará, para mal, en el presente último trimestre de 2022, la posibilidad de atisbar una mejora en las cifras de actividad que muestren las empresas al mercado ayudaría a corroborar el cambio de tendencia que se producirá en los precios de los activos cotizados cuando veamos que se afianza el giro descrito en las variables expuestas más arriba.

Hasta entonces, recuerde que la diversificación bien ejecutada funciona (atempera las caídas) y que rentabilidad y volatilidad (riesgo) van siempre de la mano.

Asesórense bien y sean prudentes.