Hace ya un tiempo que el concepto de “transición energética” íntimamente ligado al fenómeno del cambio climático se incorporó al sector financiero y al mundo de la gestión del dinero. Pero no ha sido hasta el pasado año que el bombardeo de noticias y productos financieros ligados a esta materia se ha intensificado hasta tal punto que parece que el petróleo va a dejar de servir como fuente de energía y que sólo las denominadas energías renovables van a mover el mundo. No creo ni una cosa ni la otra, pero pongámoslo en perspectiva.

La llegada de Biden y otros movimientos impulsan la transición ecológica y las energías verdes

No es sólo relevante que el presidente de Estados Unidos, Joe Biden, haya firmado en el primer día de su mandato la incorporación de su país al Acuerdo de París (convenio de lucha contra el cambio climático), también tiene un gran alcance financiero la reciente promesa de Biden de reducir a la mitad las emisiones de gases de efecto invernadero de Estados Unidos para 2030. El potencial de las inversiones de tal decisión se constata en cómo se está tratando el Plan de Recuperación de la Unión Europea que prevé que de los 750.000 millones de euros de las ayudas el 37% se destine a fomentar la transición ecológica.

Las autoridades monetarias no se quedan atrás: el BCE ha publicado una descripción de su escenario de pruebas de estrés climático y la FED ha anunciado la creación de dos entidades de supervisión prudencial sobre el cambio climático: el Comité de Supervisión del Clima y el Comité de Estabilidad Financiera del Clima. Hasta los republicanos estadounidenses, vistas las encuestas, han abandonado el negacionismo y lanzan su propio programa de lucha contra el cambio climático.

Como contaba un reciente análisis de la gestora americana Pimco parece que existe una carrera para demostrar que “lo mío es más verde que lo tuyo” y ponía de manifiesto los nuevos compromisos de las grandes potencias mundiales y sus implicaciones en términos concretos como el hecho de que en Europa el porcentaje de energía renovable empleada en electricidad, transporte, climatización y consumo general de energía deba duplicarse hasta 2030 o que en EEUU la capacidad total solar y eólica deba, como mínimo, triplicarse desde los niveles de 2020 hasta 2030. Y si miramos a China comprobamos cómo se prevé que el uso de baterías para almacenar energía se multiplique por ocho en los próximos cinco años y el coste de alcanzar la neutralidad en CO2 en 2060 requerirá que se inviertan 15 billones de dólares en tecnología climática. En definitiva, es evidente que la ambición en sostenibilidad exige inmensas inversiones y que esto abrirá un nuevo frente de competencia para las empresas. A modo de anécdota con gran fondo de realidad económica, el informe de Pimco recuerda también que de las diez principales empresas mundiales del sector solar, ocho son chinas y solo una es estadounidense y le compra a China prácticamente el 100% de las materias primas que necesita. ¿Estamos o no en la década de Asia como cito en este blog con frecuencia? Eso parece.

Datos y previsiones

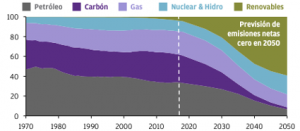

La energía representa la mayor parte de las emisiones de gases de efecto invernadero. Por lo tanto, la energía limpia es clave para revertir el cambio climático y un componente importante para reducir el impacto humano en el medioambiente. Dado que el 73% de las emisiones mundiales proceden del sector energético, la evolución del mix energético global será una pieza clave en el panorama inversor. JP Morgan nos recuerda que una rápida expansión en energías renovables es la única vía para alcanzar el objetivo de cero emisiones netas en las próximas décadas y lo refleja en el siguiente gráfico:

Fuente: Market Insights de JP Morgan AM, BP Energy Outlook 2020, J.P. Morgan Asset Management. Previsión basada en el escenario de BP de emisiones netas cero en 2050. Datos a 31 de marzo de 2021.

Cómo lograr exposición

Los fondos de inversión con orientación inversora vinculada a la transformación descrita son cada vez más numerosos, tanto en bonos como en acciones así como dentro de la categoría de private equity o capital privado (compañías no cotizadas) y con la debida visión de medio/largo plazo deberían tener presencia en cualquier cartera diversificada con peso de renta variable.

Por citar algunos de los líderes, en renta variable BNP Energy Transition, Pictet Clean Energy, Schroders Global Climate Change y Guinness Sustainable Energy , y en renta fija Erste Responsible Bond Global Impact o La Française Carbon Impact son buenos ejemplos (éste último también existe en renta variable LF Inflection Point Carbon Impact).

Conclusión categórica

La transición ecológica y energética acarrea notables implicaciones para la inversión en diferentes sectores y obliga a comprender en detalle cómo la ola de cambios políticos y financieros que se avecina afectará a los flujos de caja y a las valoraciones y debería de ser una parte esencial de cualquier decisión de inversión. En este contexto, como nos cuenta la gestora La Française en su reciente informe “Objetivo reducción de carbono: de la ambición al impacto”, los inversores desempeñan un papel crucial a la hora de supervisar y hacer cumplir los objetivos de reducción de emisiones de las empresas del mismo modo que supervisan el crecimiento de beneficios, el flujo de caja y los ratios del balance de una compañía cotizada.

Asesórense bien y sean prudentes.