Vivimos en un mundo caracterizado por un crecimiento débil, bajos tipos de interés e inflación reducida (aunque recuperando). Me refiero, claro, a los países desarrollados. Las zonas emergentes llevan otro ritmo, de ahí que se denominen así, y aportan hoy en día en torno a dos tercios del crecimiento global. Las bolsas tienden a comportarse en línea con el crecimiento de la economía. ¿Deberíamos entonces invertir todo nuestro dinero en bolsas emergentes y dejar de lado a las bolsas de los países desarrollados?

El crecimiento de las zonas emergentes es diferencial

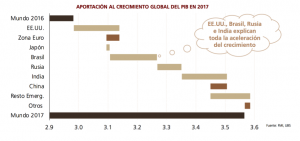

En el siguiente gráfico perteneciente al documento “Perspectivas 2017 ¿Fin del juego?” elaborado por el equipo de análisis de UBS, se aprecia la aportación de las zonas emergentes al impulso del PIB mundial en 2017.

La pasada semana, escribí en este blog sobre la conveniencia de contar en las carteras de inversión con inversiones en estas zonas del mundo como vía para obtener una rentabilidad diferencial sobre los «apagados» activos de los países desarrollados. Lo que ahí decía para la renta fija es aplicable a la renta variable.

Pero no debemos olvidar que el dólar y los flujos globales comerciales y de dinero son determinantes para la evolución de las cotizaciones de los activos financieros en los mercados emergentes (ME). De hecho, la conexión entre el comportamiento de la divisa estadounidense y el de los mercados de bonos y acciones en estas zonas del mundo se ha agudizado en los últimos años. De este modo y felizmente para la economía global, el Dólar ha ido perdiendo fuelle en este comienzo de 2017 y los ME han reaccionado con subidas. No obstante, estamos ante una fuente de potencial riesgo que hay que saber enfocar para evitar disgustos en forma de caídas en el precio de estos activos que repercutan en exceso en la valoración del conjunto de nuestra cartera.

Las grandes tendencias de la humanidad son también grandes ideas de inversión

Las ideas de inversión a largo plazo (long term invesments – LTI) sobre las que también he escrito en este blog, son probablemente una de las materias financieras que más llaman la atención a inversores y gestores. Se trata de dinámicas de crecimiento estructural que vertebran el avance de la humanidad en muchos campos.

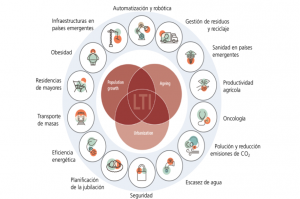

Son tendencias imparables que abren oportunidades de inversión y que no van a decaer, o lo harán mínimamente, por las variaciones cíclicas de la economía. Se apoyan en realidades irrefutables que son aprovechadas por compañías de diferentes sectores con una envidiable perspectiva de crecimiento futuro. En el siguiente gráfico de la mencionada presentación de UBS se exponen estas tendencias y se refleja su relación con el crecimiento de la población, el envejecimiento de ésta y el auge de la urbanización (variables citadas en la parte central del gráfico):

Inversiones a largo plazo y ME

Es innegable que la globalización es el fenómeno de nuestro tiempo. Su curso determina que las zonas emergentes hayan comenzado a recorrer el camino que las desarrolladas empezaron hace varias décadas. Ese camino es el de las grandes tendencias que indico en el punto anterior.

Muchas empresas occidentales son conscientes de este proceso e impulsan cada vez más no sólo la producción sino también la comercialización de sus productos y servicios en países emergentes. La lenta pero progresiva creación de una clase media de pujante poder adquisitivo en estas zonas del mundo sustenta hoy en día las cuentas de resultados de muchas compañías europeas y estadounidenses.

La identificación de estas empresas que simultanean su presencia en Occidente con una ascendente expansión en ME es una vía de inversión con enorme potencial de rentabilidad si se cuenta con una visión de medio-largo plazo. Invirtiendo en este tipo de compañías, logramos una exposición al aventajado crecimiento de los ME que apuntaba al comienzo de este post, así como a los grandes temas de inversión de nuestro tiempo también expuestos más arriba. Así, además, evitaremos parte de las violentas fluctuaciones que las variables macroeconómicas ocasionan con frecuencia en las cotizaciones de activos y divisas propios de los países emergentes. El objetivo no es poner todo nuestro dinero en este tipo de inversiones, pero sí darles un cierto peso en cartera para obtener la rentabilidad diferencial de compañías occidentales bien posicionadas en las grandes tendencias y que se benefician de la progresión de las economías de los ME. Suena bien, ¿verdad?