Una imagen vale más que mil palabras, máxime cuando éstas, si al coronavirus se refieren, son pura especulación pues nadie tiene certidumbre sobre su evolución e impacto final en el PIB de los países. Nadie pone en duda que las principales economías del mundo van a sufrir una ralentización y quizás una recesión llevando a los mercados financieros de activos de riesgo, sobre todo los de acciones, todavía más para abajo. Pero tampoco hay que desconfiar del hecho de que el ser humano es capaz de gestionar y superar crisis sanitarias como la que estamos viviendo. De ahí que creo que los siguientes gráficos y comentarios de la gestora Capital Gtoup de su documento Capital Ideas muestran la imagen más probable de cómo van a ir las cosas en los mercados.

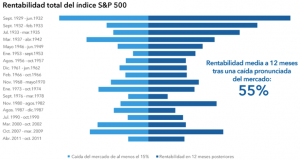

Las correcciones de mercado son bastante habituales

Fuente: RIMES, Standard & Poor’s y Capital Group.

La caída de las principales Bolsas en 2020 se mueve entre -10% y -13,5%.

Normalmente, los mercados se han recuperado con rapidez

Fuente: RIMES, Standard & Poor’s y Capital Group.

Los resultados de la renta variable suelen ser superiores cuando los inversores consideran que el mercado ha reaccionado de forma excesiva a la caída.

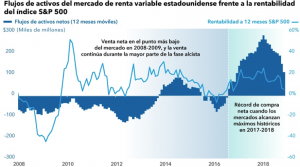

Entrar y salir del mercado es casi siempre un mal negocio

Como indicaba en el post de la pasada semana, en estos momentos es obligado recordar que el inversor que se vea abrumado por la volatilidad y no venza la tentación de entrar y salir del mercado puede sufrir consecuencias muy negativas en la evolución de su cartera. Sin embargo, muchos inversores no aprenden la lección y tienden a equivocarse, como recuerda Capital Group analizando los flujos de activos del mercado de renta variable estadounidense desde el el mercado bajista de 2008-2009 hasta la actualidad.

Fuente: Morningstar, RIMES, Standard & Poor’s y Capital Group.

“En 2009, cuando los mercados alcanzaron los niveles más bajos en más de diez años, los inversores fueron vendedores netos, y continuaron siéndolo durante la fuerte recuperación del mercado de los años siguientes. Los inversores pasaron a ser compradores netos en 2014, después de haberse perdido parte de los mejores resultados registrados en años. Los flujos de activos registraron niveles sin precedentes en 2017 y 2018, más de ocho años después de haberse iniciado la fase alcista, cuando los mercados estaban registrando máximos históricos y las valoraciones se situaban ya en niveles elevados…”, explica la gestora americana.

Qué deben hacer las autoridades para que los mercados reaccionen al alza

Más allá de la indispensable coordinación en la gestión de la crisis sanitaria, lo que todavía no se ha logrado por parte de las autoridades políticas, en materia financiera sería muy favorable para los mercados:

- Una actuación contundente de los Bancos Centrales siguiendo la estela de la FED: además de reducir ligeramente los tipos de intervención (mensaje más psicológico que práctico), parece que el BCE podría activar esta semana una especie de TLTRO dirigida expresamente a Pymes afectadas por el coronavirus. En unos días, el Banco de Japón y el Banco de Inglaterra podrían también efectuar recortes en sus tipos oficiales.

- Ampliar las medidas expansivas de tipo fiscal en Estados Unidos para relanzar los ingresos de las familias y con ellos el consumo. Ídem en Europa con la posibilidad además de incrementar el gasto público (superávit en Alemania).

- Fomentar la debilidad del Dólar lo que beneficiaría a las exportaciones estadounidenses así como a muchas zonas emergentes que tienen parte de su Deuda emitida en dólares.

Además de impulsar la economía, todas estas medidas ayudarían a dejar atrás el largo período deflacionista en que vivimos y facilitarían a los Bancos Centrales la posibilidad de moderar sus políticas monetarias ultra expansivas de tipos a cero/negativos que llevan años aplicando. De suceder lo anterior, el precio de los bonos sufriría y el de las acciones se expandiría. El oro seguiría siendo ganador en ese escenario.

Asesórense bien y sean prudentes.

twitter: @GSantos_A