Cumplida la primera década desde la Gran Recesión, y con la desaceleración del crecimiento mundial inundando de inestabilidad los mercados por el temor a un posible fin de ciclo, se antoja necesario analizar cómo ha evolucionado la variable que provocó la mayor crisis económica de los últimos 73 años.

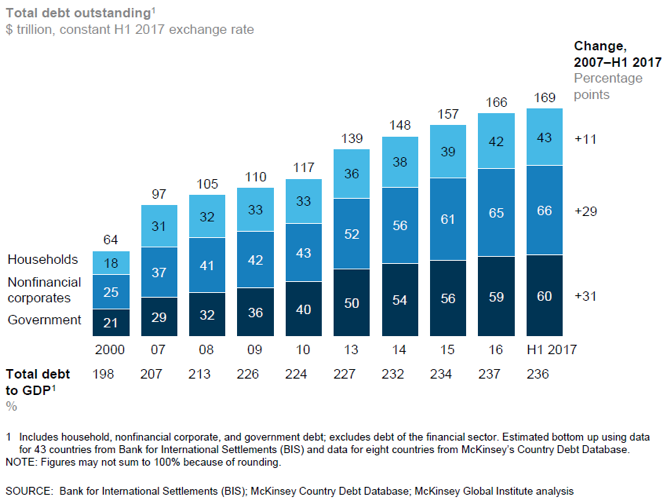

La conclusión inicial nos llevaría a cuestionar, como poco, las políticas aplicadas por los agentes económicos mundiales ya que, lejos de haberse controlado el volumen de la deuda, éste se ha visto incrementado en más de un 70% (si bien casi un tercio de este aumento es aportado por China). Al considerarlo en térmicos de tasa sobre PIB, el crecimiento es más moderado, pero mantiene un elevado nivel cercano al 30%.

No siempre el volumen de deuda debe ser considerado problemático, sino que dependerá en gran medida del fin para el que sea asignada. Dejando a un lado el nivel óptimo o aconsejable para una economía (concepto controvertido difícil de definir), el uso que se haga de la misma determinará si tiene un efecto multiplicador sobre el crecimiento económico de un país o, por lo contrario, supone un lastre para el mismo. Así, resulta esencial poner al endeudamiento al servicio de la inversión y del incremento de las capacidades productivas.

En los países desarrollados, el incremento de deuda se ha concentrado principalmente en los gobiernos. Éstos vieron aumentar sus déficits consecuencia de la puesta en marcha de paquetes de estímulos fiscales, la menor recaudación impositiva y el mayor gasto en subsidios, además de tener que afrontar el rescate de sectores estratégicos en muchos casos, lo que les ha llevado a superar el 100% de deuda sobre PIB en su promedio.

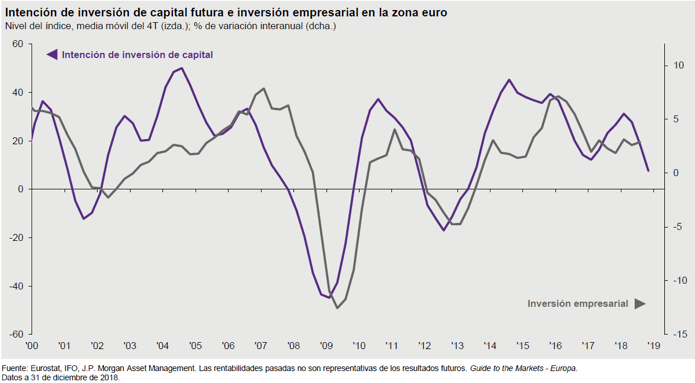

Además, las empresas no financieras, atraídas por unos tipos de interés históricamente bajos, han compensado por completo el desapalancamiento de los hogares. Y lo han hecho en gran medida acudiendo a los mercados de capitales, en detrimento de la histórica financiación bancaria, como muestra la expansión de su mercado de bonos de más de 4.5 billones de dólares, duplicando así su volumen. Sin embargo, este endeudamiento tampoco se ha visto traducido en aumento equiparable de la inversión, especialmente en Europa.

En las regiones emergentes, por contra, el incremento de la deuda ha sido originado desde el sector privado corporativo. El tejido empresarial chino ha aportado cerca de un 75% de este crecimiento (15 billones de dólares), ligado en gran medida a la expansión urbanística del gigante asiático. No podemos ignorar el hecho de que un gran número de estas compañías, con participación pública, se encuentran en una situación de letargo por la desaceleración de la actividad en el sector.

Resulta por tanto evidente que el mayor apalancamiento mundial representa un lastre para el potencial del crecimiento actual y futuro, especialmente en los países desarrollados.

Pero no todo son malas noticias. El débil crecimiento y las fuerzas deflacionistas, como la evolución tecnológica y la globalización, están evitando por el momento repuntes drásticos de la inflación, a pesar incluso de las fuertes políticas monetarias expansivas. Esto permitirá a los Bancos Centrales mantener unos tipos de interés oficiales moderados, siendo los gobiernos los principales interesados como mayores deudores, para así contener el servicio de la deuda en niveles asumibles y evitar una posible ola de impagos.

Además, el sistema financiero ha sido sometido a una fuerte regulación que se ha traducido en mayores exigencias de capital y unos menores ratios de endeudamiento de las instituciones bancarias, acotándose de esta manera el riesgo sistémico en el sector.

Por todo ello consideramos poco probable en el corto y medio plazo que la subida generalizada de los tipos de interés acabe desatando una crisis de deuda, aun con el nivel de endeudamiento existente.