Durante la semana que hoy acaba, el índice S&P 500 superó su máximo histórico alcanzado a finales de abril. La rentabilidad de los bonos soberanos americanos y europeos cayó con fuerza (sus precios subieron) tras las declaraciones de los grandes banqueros centrales sobre la posibilidad de reducir los tipos de interés y comprar activos en mercado abierto. Por otro lado, se incrementan los síntomas sobre que una recesión podría estar cerca.

Algunos signos indican una recesión cercana

A saber: se confirma la moderación de la inflación en la Eurozona (dato de mayo 1,2% desde el 1,7% anterior), la confianza del consumidor europeo continuó contrayéndose y quedó por debajo de lo esperado cayendo hasta los -7,2 puntos en junio, el último dato de viviendas iniciadas en EEUU a la baja, déficit comercial de Japón (país exportador por excelencia) ampliándose por fuerte caída de exportaciones, la actividad manufacturera en EEUU (índice PMI) descendió a 50,5 en Mayo, su nivel más bajo desde 2009 y, más reciente, se conoció el índice de manufacturas de la FED de Filadelfia que se contrajo hasta mínimos de los últimos cuatro meses.

…pero no existe consenso

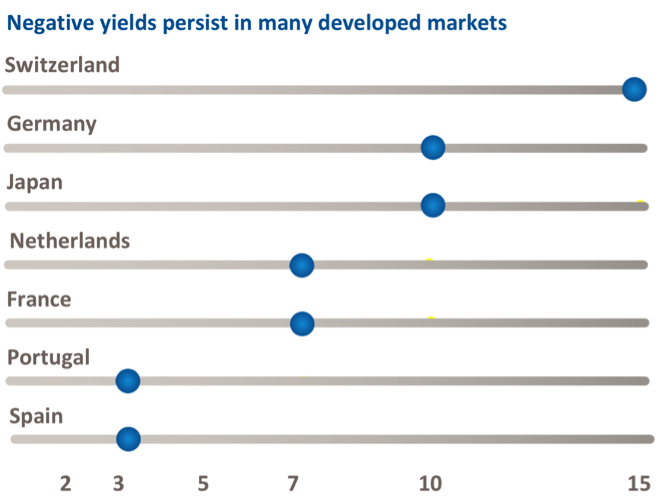

En estos momentos, en el mundo del análisis macroeconómico hay diversas visiones sobre el desenlace del actual período de ralentización económica: desde quien cree que la recesión ya ha comenzado y veremos pronto el Treasury americano a 10 años al 1%, hasta quien opina que los fundamentos del ciclo global son suficientemente sólidos y los desequilibrios actuales centrados en el exceso de deuda pueden ser absorbidos por políticas fiscales expansivas que sigan sustentando el crecimiento de las economías. Los mercados de bonos, por su parte, como podemos ver en el siguiente gráfico con los vencimientos más largos con tipo negativo en sus distintos plazos, descuentan bajísimo crecimiento sin inflación o incluso recesión.

Fuente: Capital Group.

Es decir, en España tenemos tipos negativos en bonos soberanos de hasta 3 – 4 años de plazo, en Alemania hasta el bund 10 años y en Suiza hasta el vencimiento de sus bonos a 15 años está en negativo. Parece que la anomalía financiera de los tipos negativos se asienta. ¿Hasta cuándo?

De fondo la guerra comercial

Las tensiones comerciales creadas por la Administración Trump y sus amenazas de aranceles no hacen sino acrecentar la desconfianza inversora y acelerar la llegada de esa posible recesión económica global. Pero más allá de México, Canadá y Europa, lo que importa realmente es China, como contaba recientemente Steve Watson, portfolio managerde Capital Group, en la presentación en Londres “Capital Ideas Live”: “China y EEUU se necesitan mutuamente y los americanos y el resto del mundo podríamos tener como regalo de Navidad de Trump un acuerdo (poliédrico y complicado pero acuerdo, añado yo) que facilite un desarrollo del comercio global que pueda seguir empujando el crecimiento”. La falta de acuerdo, indicaban también desde Capital Group, supondría una fuerte caída del consumo en EEUU (motor de su PIB) y hundiría dramáticamente las ventas de muchas compañías tecnológicas, siendo todo ello muy negativo para Trump y su deseo de renovar mandato.

A la inversa, un acuerdo comercial razonable para todas las partes supondría un fuerte impulso para la confianza de empresarios e inversores y se vería reflejado en los mercados de acciones (subiendo en línea con las mejoras esperadas de PIB) y en los de bonos (cayendo sus precios ante el alejamiento de la amenaza de recesión y un eventual regreso de la inflación).

Bancos Centrales al rescate pero… ¿de la economía o de los mercados?

Además de lo dicho por Draghi que citaba al comienzo de este post, la Reserva Federal americana (FED) mantuvo en su última reunión los tipos en el 2,25-2,50%, pero anticipó recortes, quizás el primero para final de julio próximo, reiterando así un mensaje acomodaticio. La autoridad monetaria estadounidense inició el actual ciclo de tipos al alza en diciembre del año 2015 y podría permitirse comenzar a dar marcha atrás en las subidas vista la debilidad de la inflación y el hecho de que la incertidumbre esté aumentando y la actividad económica crezca de manera más moderada.

No olvidemos tampoco que la FED ha reducido su balance en aproximadamente 500.000 millones de dólares, lo que equivale a un alza de tipos incremental sobre las realizadas nominalmente. De ahí que tenga espacio para reducir tipos, aunque exista la gran duda de si realmente debe hacerlo en estos momentos en que todavía la economía americana crece con fuerza. ¿Es ponerse la venda antes de la herida pues la recesión, técnicamente, podría estar aún lejos? ¿O simplemente se trata de evitar caídas en los mercados de acciones y de bonos para que el efecto riqueza y el sentimiento del consumidor no se resientan? Creo que de todo hay, aunque más de lo segundo, con Trump y sus presiones de fondo.

Algunas consecuencias en las carteras

Expondré las que son, a mi juicio, algunas de las consecuencias que lo tratado en este post puede tener en las inversiones financieras:

- Los fondos garantizados y con rentabilidad objetivo o que pagan rentas periódicas y que tienen carteras basadas en bonos soberanos españoles (hay numerosos constituidos en los últimos años por las grandes entidades bancarias de nuestro país), venderlos ya; la plusvalía latente que acumulan sus carteras, aunque podría ir algo a más, justifica salir del activo y consolidar una ganancia rápida y elevada. Eso sí, atención con las eventuales comisiones de salida (si bien esos fondos suelen tener ventanas de liquidez).

- Consolidar también plusvalías (parcial o totalmente), o al menos no incrementar, de fondos o carteras de bonos soberanos largostanto europeos como americanos; no obstante, su tenencia o incluso su compra en estos momentos sí puede cobrar sentido si se considera el efecto cobertura que este tipo de activo puede tener en contextos de recesión y fuertes caídas de las Bolsas.

- No incrementar posiciones en Dólare incluso consolidar parcialmente si se tienen ya en cartera (lógicamente, para los que razonamos en Euros). Mejor esperar a que se debilite hacia 1,15 USD vs. EUR.

- Incrementar la diversificación de la parte de Renta Variable de las carteras con sectores defensivos.

Asesórense bien y sean prudentes.