He tenido la suerte de escuchar estos últimos días a algunos de los economistas y analistas más reputados del sector financiero mundial en sendas conferencias de dos gestoras líderes globales, T. Rowe Price y Pimco. Varios análisis que se hicieron en esos foros son especialmente indicados para entender el actual entorno de mercados en marejada y los riesgos de que pueda convertirse en maremoto.

¿Por qué están cayendo los mercados?

Más allá de la guerra comercial impulsada por la Administración Trump, los movimientos populistas con el italiano a la cabeza y el Brexit (éste, a mi juicio, es el factor de menor importancia), el hecho de que muchos inversores atisben ya el final de ciclo de crecimiento ininterrumpido de la economía estadounidense durante nueve años está creando un ambiente de cierto pesimismo. A ello se añade la firmeza de la Reserva Federal (FED) impulsando las subidas de tipos que puede situar los fed funds en torno al 3% a finales del próximo año. Esto está provocando una revalorización del Dólar y una reducción de la liquidez en el mercado que está haciendo que las correlaciones entre activos aumenten y que todo caiga a la vez, bonos y acciones. En este marco, las estrategias de diversificación devienen insuficientes y los inversores no saben cómo posicionarse.

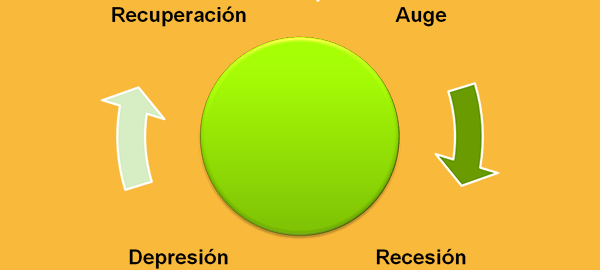

¿Dónde estamos en el ciclo?

Parece que el pico de crecimiento global se alcanzó en diciembre de 2017. A partir de entonces, el comercio mundial comenzó a ralentizarse (antes, pues, de empezarse a hablarse de subidas de aranceles). En 2018, la reducción de impuestos en Estados Unidos ha permitido reimpulsar el crecimiento lo que ha acelerado la política monetaria restrictiva de la FED y podría ocasionar que el final de ciclo se adelante. Con todo, en estos momentos nos encontramos en la última fase del ciclo de crecimiento de la economía global, no en su final.

¿Dónde invertir en esta fase del ciclo?

La respuesta a la pregunta del título es de todo menos pacífica. En la conferencia de la gestora T. Rowe Price se preguntó a los cerca de 200 analistas y gestores de todo el mundo que ahí estábamos sobre cuál creían era el mejor activo para invertir en la actualidad. Las opciones para elegir eran las siguientes: Bolsas de países desarrollados, Bolsas de países emergentes, Renta Fija corporativa y Deuda soberana. Más de dos tercios de los presentes opinaron que el mejor activo para poner el dinero es hoy en día la renta variable de zonas emergentes, pero siempre que los riesgos (país, mercado, divisas, etc.) y la visión de largo plazo del inversor sean coherentes con la toma de posición, añado yo.

Por ello, en mi opinión, para un inversor que razona en Euros cuya aversión al riesgo no es elevada y su horizonte temporal no es demasiado largo, el mejor activo donde estar ahora es la Renta Variable europea debido a que:

- cuenta con buenos fundamentales,

- tiene un sector financiero saneado y al que puede beneficiarle la subida de la inflación y las alzas de tipos,

- y su valoración es atractiva considerando la expectativa de beneficios (mejor enfoque valueque growth).

Para que esta mejora de las Bolsas europeas tenga lugar, es indispensable que la atención de los inversores vuelva a la actividad económica y a los datos de resultados corporativos, relegando los miedos políticos a un segundo plano, como escribía la pasada semana en este blog.

Con los pies en el suelo

Es cierto que la economía europea puede tener “las piernas más largas” que la americana, como decía un analista de T. Rowe, y ello podría permitir que los mercados de acciones europeas disfruten de una fase favorable durante este final de ciclo. Pero es igualmente verdad que la capacidad de predecir una recesión por parte de economistas y gestores de dinero es muy escasa. Por ello, además del motor de rentabilidad que puede suponer la inversión en Bolsa, es indispensable contar siempre con activos con mayor estabilidad en su precio y predictibilidad en su retorno, así como con estrategias que faciliten la posibilidad de ganar dinero en distintos escenarios.

Asesórense bien y sean prudentes.