He citado varias veces en este blog a Philippa «Pippa» Malmgren, analista política estadounidense que ha asesorado a varios presidentes de los EEUU y es autora del libro Signals: The Breakdown of the Social Contract and the Rise of Geopolitics. De entre las conclusiones de la analista americana, extraigo ahora la siguiente: “Hay muchas fuentes de información (señales) que indican lo que está sucediendo en la economía. Pero nadie puede predecir el futuro. No existen las bolas de cristal aunque muchos quieren creer que algunos las tenemos. Lo mejor que se puede hacer es mantenerse en máxima alerta y estar lo más preparados que podamos«.

Italia, su “mini shock” y el populismo

El inacabado “mini shock” financiero sucedido en Italia durante las últimas semanas es una buena muestra de la latencia del populismo, aunque también de la debilidad de fondo de éste. Como cuenta Malmgrem en el citado ensayo, la visión del mundo actual descansa en la idea de que siempre existe un contrato social entre el Gobierno y los ciudadanos(revisión de la tesis de Rousseau) en el que los Estados no cuentan con suficiente capacidad financiera para cumplir con los compromisos adquiridos. Por este motivo, las Administraciones Públicas dan cada vez menos a sus administrados y recaudan más impuestos de ellos. Como respuesta a esta manera de actuar, muchas personas optan por dar su voto a corrientes políticas encuadradas en el populismo de uno u otro extremo político. Este ha sido el caso de Italia.

Aunque la salida del Euro alentada por los antisistema italianos sea una entelequia, el mercado reaccionó a las soflamas populistas vendiendo bonos italianos y haciendo que sus tasas de rentabilidad se dispararan. Además de la demostración de sensibilidad al riesgo que existe en los mercados en estos momentos, el episodio puso de manifiesto la vulnerabilidad del sistema y la facilidad con que la falta de liquidez vuelve a ser protagonista. Y ello pese a Draghi y a las compras del BCE. Imagínense lo que hubiera sucedido con la Deuda italiana sin el “ancla” del Euro y sin el apoyo de los Bancos Centrales. No obstante, la impotencia de éstos en momentos de máxima tensión fue de nuevo percibida en el mercado.

El entorno de tipos a cero está complicando todo

El entorno macro creado por los Bancos Centrales con su impulso de unos tipos de interés tan bajos es peligroso y muy incómodo para los inversores. Éstos han acabado en la siguiente situación: el inversor que se limitaba a invertir en depósitos a plazo y letras del Tesoro comenzó a adquirir bonos investment grade, aquél que ya estaba cómodo con la renta fija privada de calidad ha dado el salto a los bonos high yieldy a la renta fija emergente y, finalmente, el que conocía ya estos subtipos de activo se ha adentrado en el mundo de las subordinadas y los CoCos.

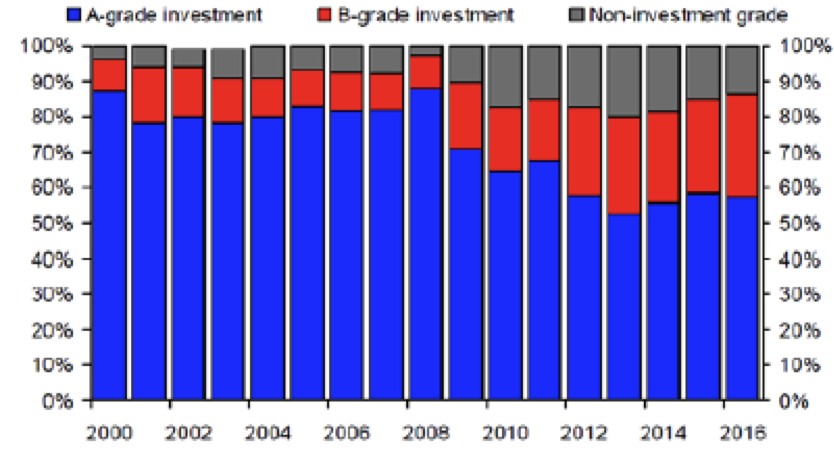

Lo anterior se refleja claramente en la distribución de las emisiones de bonos privados en el mundo (sin financieras) clasificadas por categorías de rating:

Fuente: OCDE y DB Global Research.

Esta escalada de riesgo ha hecho que el peso de bonos de peor calidad (parte en rojo y gris de las barras) ronde máximos históricos.

Señales de alerta

En la situación descrita existen señales de alerta que no deben de pasarnos desapercibidas. Hasta que el nuevo Gobierno italiano no comience a posicionarse con claridad a favor del Euro y asegure la regularidad en el pago de sus compromisos de Deuda emitida, la volatilidad va a continuar en las bolsas y en la renta fija. Los desplantes de Trump tampoco ayudan a calmar a los inversores, especialmente en las zonas emergentes cuyo crecimiento económico no está consiguiendo compensar la tradicional debilidad de sus divisas.

Finalmente, el escaso espacio de maniobra con el que todavía cuentan los Bancos Centrales (algo más en EEUU que en Europa y Japón), incrementa los temores a la ralentización de las economías occidentales ya que ésta podría derivar más fácilmente en una recesión por la dificultad que tendrían las autoridades monetarias en generar más liquidez vía bajadas de tipos.

Estrategias de defensa para los inversores

Nadie sabe el tiempo que queda para el comienzo de la próxima recesión si bien hay pocas dudas sobre el hecho de que acabará llegando. Por ello, además de hacer lo posible por apreciar las señales que puedan dar pistas sobre el momento en que ello finalmente tendrá lugar, conviene adoptar estrategias de protección:

– Contar con fondos de inversión con bonos estadounidenses a medio/largo plazo en cartera y con exposición plena a Dólar (no utilizar clases cubiertas).

– Sobreponderar la renta fija en euros con vencimientos cortos aceptando su bajo o nulo retorno.

– Contar en cartera con activos cuyo precio esté objetivamente bajo pese a la volatilidad que puedan aportar en determinados períodos (entre otros, destaco ahora algunos fondos de acciones y de bonos de zonas emergentes).

Asesórense bien y sean prudentes.