Uno de los efectos de la crisis sanitaria sobre los mercados financieros está siendo la enorme dispersión en la evolución de los índices bursátiles de las distintas zonas del mundo y, especialmente, entre los diversos sectores de la economía (casi 35% de diferencia entre el comportamiento en 2020 del sector financiero y el del tecnológico). Debido a ello, también los fondos de inversión de Renta Variable muestran una elevadísima dispersión en sus rentabilidades acumuladas en el año.

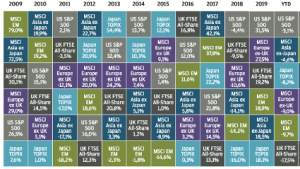

Una foto muy descriptiva del comportamiento de las Bolsas

Pese al rebote del segundo trimestre, las principales Bolsas cerraron el semestre en territorio negativo como muestra la última columna del gráfico que expongo a continuación elaborado por J.P. Morgan Asset Management y que ordena de mayor a menor las rentabilidades de los índices más significativos en los últimos años.

Fuente: MARKET INSIGHTS, Resumen mensual de mercados de J.P. Morgan Asset Management con datos de FTSE, MSCI, Refinitiv Datastream, Standard & Poor’, TOPIX y J.P. Morgan Asset Management. Todos los índices son de rentabilidad total en moneda local, salvo el MSCI Asia ex-Japan y el MSCI EM, cuya moneda es el dólar estadounidense. Datos a 30 de junio de 2020.

Los ganadores y el riesgo de burbuja

El mejor comportamiento bursátil en esta primera parte del año lo hemos visto en la Bolsa estadounidense y dentro de ésta en la tecnología, en sus diferentes subtipos de activo (robótica, digitalización, etc.), que encabeza los sectores de inversión más favorecidos por los inversores: algún fondo en ella especializado como el de la gestora T-Rowe Price que supera el +30% de rentabilidad en el año. Le sigue el cuidado de salud y los sectores farmacéutico y biotecnológico, si bien éstos con muchas diferencias en función del tipo de compañías lo que se refleja asimismo en los fondos ligados a ellos.

¿Explosión de burbujas a la vista? Repetido debate impulsado por el peso desmedido en los índices de las grandes tecnológicas americanas que retroalimenta sus subidas llevando sus cotizaciones a niveles que exigen crecimientos de beneficios difícilmente realizables. ¿Podría esta optimista evolución del sector tecnológico comenzar a diluirse por una mayor regulación y carga impositiva? ¿O estamos presenciando un cambio de paradigma bursátil que avala valoraciones previsiblemente incoherentes con los resultados futuros de las compañías? Veremos.

Es posible que las alzas que el Covid-19 ha traído a muchas empresas también pueda quitárselas por las obligadas políticas de control e incremento de recaudación de impuestos que se esperan por parte de los Estados (EEUU fundamentalmente) para financiar las ingentes ayudas públicas y el incremento de déficits que comportan.

Los perdedores, ¿pero para siempre?

A pesar de la fuerte recuperación desde mínimos anuales del precio del petróleo, el sector de energía se sitúa todavía al final de la tabla de rentabilidades y también los fondos que en él invierten que reflejan rendimientos negativos en torno al -30% en el año. Dura caída de la que costará recuperarse. Opción ganadora, y arriesgada, para el que haya comprado con visión especulativa a final de marzo/principio de abril.

El otro gran perdedor es el sector financiero con los bancos como principales damnificados. De ello escribía en este blog hace unas semanas y me remito a esa entrada, no sin recordar el favorable carácter oportunístico para la toma de posiciones que presenta el sector, de elevado peso en la Bolsa española, en estos momentos.

Los nuevos jugadores

No es que antes no estuviera en el tablero financiero pero la alternativa de inversión en acciones asiáticas se muestra cada vez más interesante como opción de diversificación para carteras con elevado peso de Renta Variable. Asia, con China en primer lugar, fue la zona del mundo donde la epidemia comenzó antes a extenderse y está siendo ahora la que mejor ha controlado los efectos de la crisis y más rápido está logrando recuperar el crecimiento de sus economías.

Dejando aparte los citados fondos de inversión sectoriales centrados en tecnología y en healthcare (cuidado de la salud), los fondos de acciones asiáticas, sobre todo chinas, se presentan como triunfadores en 2020 pues ofrecen rentabilidades muy positivas (superiores en algún caso al +15%), especialmente aquéllos que invierten en compañías vinculadas directamente al consumo y su perspectiva, gracias a la mencionada acelerada recuperación económica, muy favorable.

Conclusión esperable pero obligada

Acabo esta columna recordando lo necesario y beneficioso de la diversificación de las carteras, manida recomendación que no por ello pierde fuerza, principalmente en su componente de mayor riesgo que es el ligado a Bolsa. Por supuesto también lo es elegir buenos productos, más globales o más específicos, dependiendo del nivel de riesgo y del momento de mercado, y no olvidar la visión de medio/largo plazo inherente a las inversiones financieras volátiles como lo es la Renta Variable, lo cual no es incompatible con el aprovechamiento oportunista de algunas ineficiencias del mercado. Nos esperan muchos eventos en las Bolsas de aquí a final de año. Mejor estar preparados.

Asesórense bien y sean prudentes.

twitter: @GSantos_A